居住用財産の3,000万円の特別控除の特例とは、マイホームを売却して得た利益から最大3,000万円までを控除できる制度です。

不動産売却で利用できる代表的な特例・控除の1つが「居住用財産の3,000万円特別控除の特例」です。

「居住用財産の3,000万円特別控除の特例」を利用すれば、不動産の売却益のうち3,000万円までを非課税にすることができます。

この記事では、「居住用財産の3,000万円特別控除の特例」について、効果や、適用できるケース・条件、申請の方法、併用できる控除まで、わかりやすく解説します。

「まずは家を売る基礎知識を知りたい」という方は、こちらの記事をご覧ください。

「居住用財産の3,000万円の特別控除の特例」とは?

ご自身が現在住んでいる家、あるいは直近で住んでいた家を売却して利益が出た場合には、要件にあてはまれば「居住用財産の3,000万円控除」を利用することができます。

「3,000万円控除」を適用することで、売却益にかかる税金を大幅に節税することができます。

3,000万円控除の仕組みは?

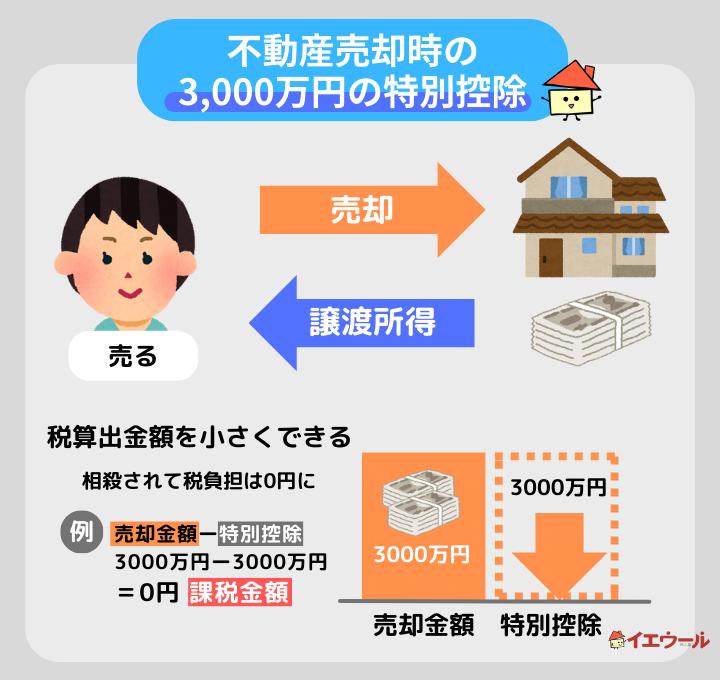

不動産売却での利益(譲渡所得)は通常であれば全額に課税されますが、「居住用財産の3,000万円控除」を利用すれば、不動産売却での利益(譲渡所得)のうち、3,000万円までは控除して非課税にすることができます。3,000万円控除を利用した場合、不動産売却で得た所得のうち、課税対象となる金額は次の式で計算することができます。

この計算式は、「売却金額 -(取得費用+譲渡費用)」で計算できる「譲渡所得」から、3,000万円控除を利用することで「3,000万円」を差し引くことができる、という意味です。

3,000万円控除の効果は?

3,000万円控除の最大のメリットは、控除を利用して譲渡所得を減らすことによって、譲渡所得に対して課税される「譲渡所得税」を大幅に節税することができることです。※「譲渡所得税」は、不動産売却で得られた「譲渡所得」に対して課税される「所得税」や「住民税」を指す言葉です。

3,000万円控除を利用することで、次のような節税効果が得られます。

- 譲渡所得が3,000万円以内の場合、譲渡所得税は全くかからない

- 譲渡所得が3,000万円よりも多い場合、譲渡所得のうち3,000万円は非課税になる

不動産売却でかかる費用や売却後の手取り額が気になる方は、こちらのシミュレーターをご利用ください。

不動産の種類

不動産の種類| 項目 | 金額 | 内容 |

|---|

| 控除名 | 内容 |

|---|

「居住用財産の3,000万円の特別控除の特例」の利用要件は?

「居住用財産の3,000万円の特別控除の特例」の利用するための要件は、「No.3302 マイホームを売ったときの特例|国税庁」で明示されています。

正確で詳しい情報は国税庁のホームページで確認することができるのですが、法律用語が多いため、難しいと感じる方も多いかと思います。

ここでは、「3,000万円の特別控除」の利用要件や、適用できるケース・適用できないケースについて、わかりやすく解説します。

「3,000万円の特別控除の特例」を適用するための要件

「3,000万円の特別控除の特例」を適用するためには、次の要件をすべて満たす必要があります。

- 次のいずれかの要件を満たすこと

- 現在、ご自身が住んでいる家・敷地である

- 以前ご自身が住んでいた家・敷地であり、かつ引っ越してから3年目の12月31日までに売却していること

- 家を取り壊した場合、「家を取り壊して1年以内」かつ「引っ越してから3年目の12月31日よりも前」に土地を売却していて、かつその土地を一度も貸していないこと

- 災害によって家に住まなくなった場合、または以前住んでいた家が災害によって壊れた場合には、住まなくなってから3年以内に土地を売ること

- 家を売った年の前年または前々年に、次の特例・控除をどれも利用していないこと

- 居住用財産の3,000万円の特別控除

- マイホームの譲渡損失が出た場合の損益通算

- 損失の繰越控除の特例の適用

- マイホームの買換えやマイホームの交換の特例

- 親子や夫婦など、「特別の関係がある人」に対して家を売ったわけではないこと

※参考:No.3302 マイホームを売ったときの特例|国税庁

要件を満たしても「3,000万円控除」を適用されないケース

ここまでに見てきた要件を満たしていても、次のような場合には「3,000万円控除」の適用対象から除外されてしまいます。

- 「3,000万円控除」の特例の適用を受けることだけを目的に住んでいた認められる家

- マイホームを新築する間だけ、仮住まいとして住んでいた家

- そのほか、一時的な目的のために住んでいた家

- 別荘のように、趣味・娯楽・保養のために住んでいた家

※参考:No.3302 マイホームを売ったときの特例|国税庁

【ケースごとに解説】どんなときに「3,000万円控除」を使えるの?

では、具体的にどんなときに「3,000万円控除」を使えるのでしょうか?

ケースごとに見ていきましょう。

【OK】今住んでいる家を売るとき

「3,000万円控除」は自分が住むための家を売る際に使える特例なので、今住んでいる家を売る場合は基本的に適用することができます。

【OK】家を土地として売るとき

家を土地として売る場合でも「3,000万円控除」を適用することができます。

家を解体してから売る場合や、家自体に価値がつかず家を土地として売る場合でも、問題なく「3,000万円控除」を適用することができます。

【OK】店舗を兼ねた家を売るとき

店舗を兼ねた家を売るときも、「3,000万円控除」を適用することができます。

ただし、控除を利用できるのは「家」の部分のみで、「店舗」部分に対しては「3,000万円控除」を適用することができません。

【OK】賃貸を兼ねた家を売るとき

部分的に貸し出している家を売るときも、「3,000万円控除」を適用することができます。

ただし、控除を利用できるのは「家」の部分のみで、「賃貸」として貸し出していた部分に対しては「3,000万円控除」を適用することができません。

【NG】賃貸目的の家を売るとき

「3,000万円控除」は自分が住むための家を売る際に使える特例なので、賃貸として貸し出すつもりで購入した家を売る場合には、「3,000万円控除」は適用されません。

【NG】住んでいたわけではない土地を売るとき

「3,000万円控除」は自分が住むための家を売る際に使える特例なので、ご自身が住んでいたわけではない土地を売るときには、「3,000万円控除」は適用されません。

【NG】相続のとき

「3,000万円控除」は自分が住むための家を売るときに適用できる控除なので、「相続」で他の人が住んでいた家を売却する場合には適用されません。

ただし、相続して誰も住んでいない空き家を売る場合には、他の特例で「被相続人の居住用財産(空き家)を売ったときの特例」を利用することができます。

あなたの一戸建て、

売ったらいくら?

あなたの一戸建て、

売ったらいくら?

「3,000万円の特別控除」の申請方法

「3,000万円の特別控除」を利用する場合には、「確定申告」の際に申請が必要です。

申請のためには、「必要書類」を集めて、決められた「期間」の間に申告を進める必要があります

ここからは、特例を利用する際の申請方法について見ていきましょう。

「3,000万円の特別控除」は確定申告のときに申請する

「3,000万円の特別控除」を適用するためには、不動産を売却した次の年の2月15日から3月15日までの間に必ず確定申告をしなければいけません。

たとえば、2025年に家を売却した場合には、2026年の2月15日から3月15日までの間に確定申告をすることになります。

「3,000万円の特別控除」は確定申告のときに申請さえすれば適用することができますが、確定申告には手間がかかるため、事前に書類を集めて準備を進めておくことがポイントです。

確定申告の詳しいやり方については、「確定申告特集|国税庁」で確認することができます。

申請にあたって必要な書類を準備する

確定申告の際に「3,000万円の特別控除」を適用するためには、「譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]」と「住民票」の2つが必要です。「住民票」は市役所で簡単に入手することができますが、「譲渡所得の内訳書」を作成するにはやや手間がかかります。

「譲渡所得の内訳書」を作成するには、次のような方法があります。

- etaxを利用してご自身で内訳書を作成する方法

- 確定申告ソフトを利用してご自身で内訳書を作成する方法

- ご自身で紙の内訳書を作成する方法

- 税理士に内訳書を作成してもらう方法

従来は税理士に依頼して作成してもらうケースが多かったのですが、近年ではetaxや確定申告ソフトを利用すれば、ご自身でも比較的簡単に内訳書を作成することができます。

etaxでの取得方法については、国税庁のpdfに詳しいやり方がまとまっています。(2025年3月26日現在)

※参考:「No.3302 マイホームを売ったときの特例 4 適用を受けるための手続」

不動産売却に関する他の必要書類は、こちらのシミュレーターで一覧で確認することができます。

| タイミング | 重要度 | 書類 | 内容 | 取得方法 |

|---|

「10年超所有軽減税率の特例」と併用でさらに節税できる

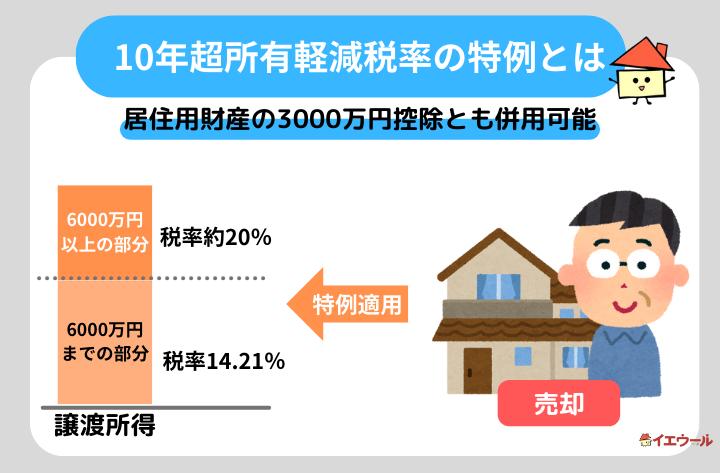

譲渡所得が3,000万円以上の場合には、「3,000万円の特別控除」だけでは控除しきれない課税対象となる所得が残ってしまいますが、「10年超所有軽減税率の特例」を併用すれば、課税対象となる所得に軽減税率を適用することができます。

「10年超所有軽減税率の特例」を適用することができるのは、簡単にいうと「10年以上住んでいた家を売った場合」です。

「10年超所有軽減税率」の特例を併用すれば、譲渡所得から「3,000万円控除」分を差し引いた金額のうち、6,000万円までの部分に対する譲渡所得税率を10.21%に軽減することができます。

通常の譲渡所得税率は20%以上となっているため、「10年超所有軽減税率の特例」を利用すればさらに節税することができます。

「10年超所有軽減税率」の特例について、詳しくは、「No.3355 特定のマイホームを買い換えたときの特例|国税庁」をご確認ください。

住宅ローン

住宅ローン  抵当権の抹消

抵当権の抹消  保有期間

保有期間  測量を行うか

測量を行うか  解体してから売るか

解体してから売るか  坪数

坪数  ごみ処分するか

ごみ処分するか  ハウスクリーニングするか

ハウスクリーニングするか  物件の入手経路

物件の入手経路  建築年月

建築年月  住んでいた時期

住んでいた時期